说明:这是一个机器学习实战项目(附带数据+代码+文档),如需数据+代码+文档可以直接到文章最后关注获取。

1.项目背景

在金融投资中,风险管理是确保资产安全和实现稳健收益的关键环节。随着市场波动性的增加,传统的风险度量方法已难以满足复杂市场的分析需求。VaR(Value at Risk)和ES(Expected Shortfall)作为衡量市场风险的重要工具,被广泛应用于金融机构的风险管理实践中。然而,传统方法在面对非线性、非正态分布的资产收益率时存在局限性。

本项目旨在基于Python编程语言,利用蒙特卡罗模拟方法构建投资组合的VaR与ES模型。通过随机模拟生成大量可能的未来价格路径,能够更准确地捕捉资产收益率的分布特征及极端风险事件的影响。该模型不仅有助于投资者量化潜在损失,还能为复杂投资组合提供灵活的风险评估工具,从而提升决策的科学性和稳健性。此项目具备较高的实用价值,适用于金融数据分析、量化投资和风险管理等领域。

本项目通过Python基于蒙特卡罗方法实现投资组合风险管理的VaR与ES模型项目实战。

2.数据获取

本次建模数据来源于网络(本项目撰写人整理而成),数据项统计如下:

编号 |

变量名称 |

描述 |

1 |

ts_code |

证券代码 |

2 |

trade_date |

交易日期 |

3 |

open |

开盘价 |

4 |

high |

最高价 |

5 |

low |

最低价 |

6 |

close |

收盘价 |

7 |

pre_close |

昨收价 |

8 |

change |

涨跌额 |

9 |

pct_chg |

涨跌幅 |

10 |

vol |

成交量 |

11 |

amount |

成交额 |

数据详情如下(部分展示):

3.数据预处理

3.1 用Pandas工具查看数据

使用Pandas工具的head()方法查看前五行数据:

关键代码:

3.2数据缺失查看

使用Pandas工具的info()方法查看数据信息:

从上图可以看到,总共有11个变量,数据中无缺失值,共4496条数据。

关键代码:

3.3数据描述性统计

通过Pandas工具的describe()方法来查看数据的平均值、标准差、最小值、分位数、最大值。

关键代码如下:

4.探索性数据分析

4.1 分布直方图

用Matplotlib工具的hist()方法绘制直方图:

4.2 相关性分析

从上图中可以看到,数值越大相关性越强,正值是正相关、负值是负相关。

5.特征工程

5.1 构建日收益率

关键代码如下:

5.2 构建蒙特卡罗模拟方法

关键代码如下:

6.构建VaR与ES模型

主要使用通过Python基于蒙特卡罗方法实现投资组合风险管理的VaR与ES模型算法。

6.1 构建模型

编号 |

模型名称 |

参数 |

1 |

VaR模型 |

num_simulations = 1000 time_horizon = 252 confidence_level = 0.95 |

2 |

ES模型 |

|

3 |

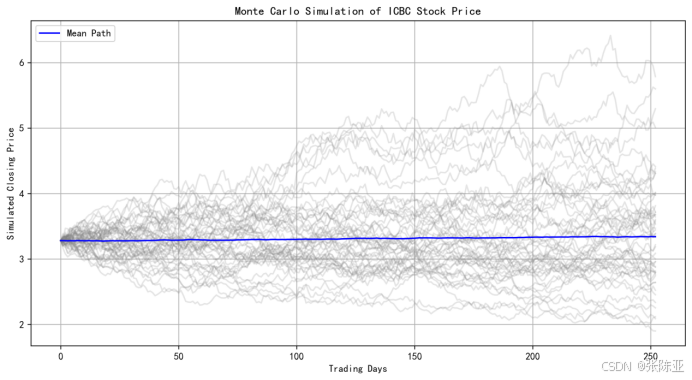

6.2 可视化蒙特卡罗模拟

蒙特卡罗模拟结果显示,ICBC股票在未来252个交易日内的价格波动较大,但总体趋势较为平稳。蓝色线代表平均路径,表明股价在3.3元左右波动,变化不大。灰色线显示了多种可能的价格走势,部分路径出现显著上涨或下跌,反映了市场的不确定性。

7.模型评估

7.1 结果分析

VaR和ES模型结果为:

在置信水平为95%的情况下,通过蒙特卡罗模拟计算得出投资组合的日度VaR值为-1.60,这意味着在正常市场条件下,有95%的概率投资组合的单日损失不会超过1.60。然而,Expected Shortfall(ES)值为0.05,表明在极端风险事件发生时(即剩下的5%情况下),投资组合的平均损失将达到0.05。这一结果说明虽然模型预测的大多数情况下风险较低,但在尾部风险事件中仍存在不可忽视的潜在损失。

从VaR和ES的关系来看,VaR提供了损失的“阈值”,而ES则进一步衡量了超过该阈值后的平均损失程度。因此,尽管VaR反映了较好的风险控制效果,但ES值仍然提示投资者需警惕极端市场波动带来的影响。建议在实际投资决策中结合其他风险管理工具,以提高对尾部风险的应对能力。

7.2 结果可视化

在95%的置信水平下,投资组合的日度VaR为-1.60,表明有95%的概率单日损失不会超过此值。然而,Expected Shortfall(ES)为0.05,表示在极端情况下平均损失为0.05单位。图中显示损失分布集中在较小范围内,但存在少量极端负收益。这提示投资者需关注尾部风险,并采取相应措施以应对潜在的较大损失。

8.结论与展望

综上所述,本文采用了Python基于蒙特卡罗方法实现投资组合风险管理的VaR与ES模型,最终证明了我们提出的模型效果良好。此模型可用于日常产品的分析。