InformationRatio信息比率计算公式

添加图片注释,不超过 140 字(可选)

一、信息比率(IR)是什么?

核心概念:信息比率衡量的是投资组合经理相对于某个基准指数(Benchmark),所获得的超额收益(Alpha)的稳定性和效率。

主动管理能力的度量:IR是评估主动型基金经理能力的关键指标。它回答了一个问题:“基金经理跑赢基准的能力,是凭实力还是靠运气?”

收益与风险的平衡:它不仅关注跑赢基准的幅度(超额收益),更关注跑赢过程的波动性(跟踪误差)。因此,它是一个风险调整后的收益指标。

单位跟踪误差所对应的超额收益:你可以将其理解为,每承担一单位“偏离基准的风险”,能获得多少超额回报。

二、如何计算信息比率?

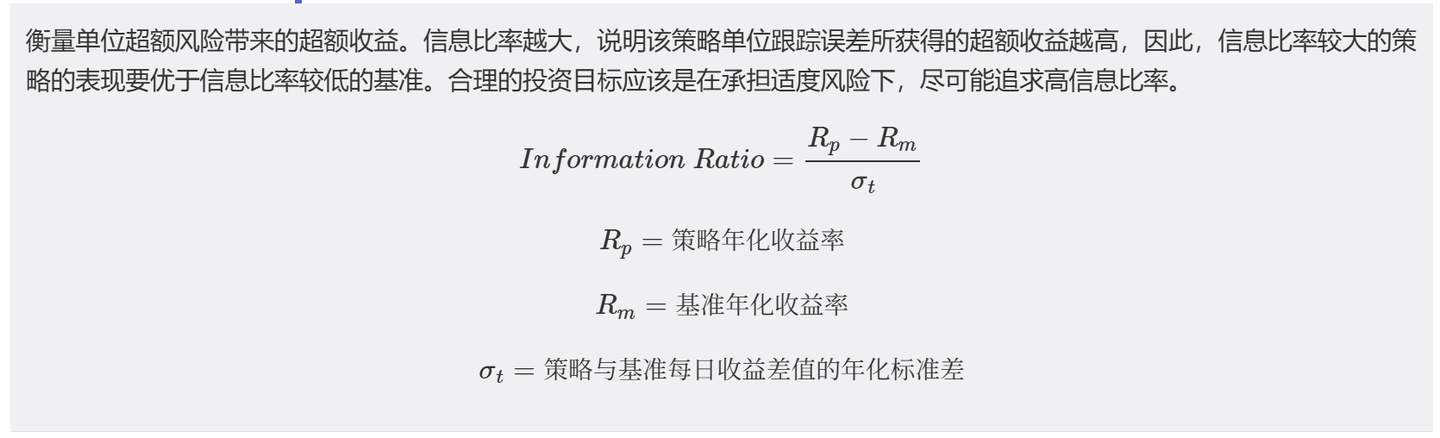

信息比率的计算公式有两个常见版本,但本质相同:

公式 1(最常见): IR = (投资组合收益率 - 基准收益率) / 跟踪误差 = 超额收益的平均值 / 超额收益的标准差

公式 2(年化版本): IR = (投资组合年化收益率 - 基准年化收益率) / 年化跟踪误差

让我们拆解公式中的两个核心组成部分:

超额收益 (Excess Return):

即投资组合收益率与基准收益率之间的差值:RP - RB。

在计算IR时,通常使用一段时间内(例如,过去36个月)月度超额收益的平均值。这个平均值代表了持续的超额收益能力。

跟踪误差 (Tracking Error, TE):

这是超额收益序列的标准差。

它衡量的是投资组合收益率偏离基准收益率的程度和波动性。TE越大,说明组合走势与基准的差异越不稳定,波动越大;TE越小,说明组合紧紧跟随基准。

跟踪误差是风险的度量,在这里特指“偏离基准的风险”。

计算示例: 假设一位基金经理过去12个月的月度超额收益(每月跑赢基准的幅度)如下: [0.5%, 1.2%, -0.3%, 0.8%, 0.9%, -0.5%, 1.5%, 0.7%, 0.3%, 1.1%, -0.2%, 0.6%]

计算平均月度超额收益: Mean = (0.5+1.2-0.3+0.8+0.9-0.5+1.5+0.7+0.3+1.1-0.2+0.6) / 12 = 7.4% / 12 = 0.617%

计算跟踪误差(标准差):

先计算每个数据点与平均值(0.617%)的偏差,平方后求和,再除以自由度(n-1=11),最后开方。

经过计算(过程略),假设得到月度跟踪误差 ≈ 0.58%。

计算信息比率: IR = 0.617% / 0.58% ≈ 1.06

(可选)年化处理:

通常年化IR会更直观。假设月度数据符合独立同分布。

年化超额收益 = 月度平均超额收益 * 12 = 0.617% * 12 = 7.4%

年化跟踪误差 = 月度跟踪误差 * √12 ≈ 0.58% * 3.464 ≈ 2.01%

年化IR = 7.4% / 2.01% ≈ 3.68 或者直接 月度IR * √12 ≈ 1.06 * 3.464 ≈ 3.67

年化IR为3.67是一个极其出色的数字。

三、如何解读信息比率?

信息比率的数值直接反映了基金经理的主动管理技能:

IR > 0:意味着基金经理平均而言跑赢了基准。这是最基本的要求。

IR = 0:表示基金经理的表现与基准无异,收取主动管理费是不合理的。

IR < 0:意味着基金经理长期来看跑输了基准。

通常的经验法则(仅供参考,因市场和时间而异):

IR = 0.5:被认为是一个良好的水平。表示基金经理具备持续的选股或择时能力。

IR = 0.75:被认为是一个优秀的水平。这样的基金经理非常稀缺。

IR = 1.0:被认为是一个卓越的水平。是许多顶级基金经理追求的目标。

IR > 1.0:是顶尖中的顶尖,极为罕见,通常只能在很长的周期内由极少数大师达成。

关键点:IR的价值在于它将收益(Alpha) 和风险(TE) 结合在了一起。

高IR:可以通过两种方式实现:(1) 很高的超额收益 + 中等跟踪误差;(2) 中等的超额收益 + 很低的跟踪误差。后者通常更可持续。

两个基金经理可能有相同的超额收益,但IR高的那个,说明其收益来源更稳定,重复性更强,更可能是源于技能而非运气。

四、信息比率 vs. 夏普比率(Sharpe Ratio)

这是一个非常重要的对比,有助于更深刻地理解IR。

特征 |

信息比率 (IR) |

夏普比率 (Sharpe Ratio) |

|---|---|---|

比较基准 |

市场指数(如沪深300,S&P 500) |

无风险利率(如国债利率) |

收益衡量 |

超额收益 (组合收益 - 基准收益) |

风险溢价 (组合收益 - 无风险收益) |

风险衡量 |

跟踪误差 (超额收益的波动性) |

标准差 (组合总收益的波动性) |

核心问题 |

“相对于市场,我的表现有多好多稳定?” |

“相对于现金,我的绝对回报有多好?” |

应用场景 |

评价主动型基金经理(相对收益目标) |

评价投资策略的绝对吸引力(绝对收益目标) |

简单来说:

夏普比率告诉你,为了获得比存银行更高的收益,你承受的总体波动风险是否值得。

信息比率告诉你,基金经理为了跑赢大盘,所承受的偏离大盘的风险是否值得。

五、信息比率的应用与重要性

基金经理绩效评估:这是IR最核心的用途。资管公司在筛选和评估基金经理时,IR是至关重要的量化指标。高的IR表明基金经理的alpha具有持续性。

策略归因与优化:量化分析师可以通过计算不同因子(如价值、动量、质量因子)的IR,来判断哪些因子更有效、更稳定,从而优化投资策略。

资金配置:投资决策者可以将更多的资金分配给IR高的投资策略或基金经理。

产品设计:对于指数增强型基金(Enhanced Index Funds)而言,IR是其核心评价指标,目标就是在严格控制跟踪误差的前提下,追求尽可能高的信息比率。

六、信息比率的局限性及注意事项

对基准的选择极其敏感:如果选择了一个不恰当的基准,IR会完全失真。例如,用一个大盘股基金去对比小盘股指数,IR会没有意义。

依赖于历史数据:和所有基于历史数据的指标一样,IR不能保证未来表现。过去的高IR可能源于运气(比如押中一两次行业风口)。

数据频率和周期长度:

周期长度:计算IR需要足够长的数据周期(通常至少2-3年),否则统计意义不足。

数据频率:使用月度数据是最常见的,使用日度数据会计算出更高的跟踪误差(波动更频繁),从而导致IR被低估。比较不同基金的IR时,必须确保使用相同频率的数据。

无法区分正负Alpha的波动:IR只关心偏离的幅度,不关心方向。大幅跑赢和大幅跑输都会增大跟踪误差,从而降低IR。因此,需要结合超额收益的符号具体分析。

对于绝对收益策略不适用:如果投资目标不是跑赢指数而是获得绝对正回报,那么夏普比率是更合适的指标。

总结

信息比率(IR)是量化金融领域一个强大而精细的工具,它超越了简单的“跑赢大盘”的概念,通过引入跟踪误差这一风险度量,深刻地揭示了超额收益的质量和稳定性。一个高的IR是基金经理真正具备可持续主动管理能力的有力证明,而非昙花一现的运气。然而,在使用它时,必须谨慎考虑基准的选择、数据周期以及其固有的局限性,才能做出准确合理的判断。

python计算公式

import numpy as np

import pandas as pd

import matplotlib.pyplot as plt

import yfinance as yf

from scipy import stats

def calculate_information_ratio(portfolio_returns, benchmark_returns, annualize_factor=None):

"""

计算信息比率 (Information Ratio)

参数:

portfolio_returns: 投资组合收益率序列 (数组或Pandas Series)

benchmark_returns: 基准收益率序列 (数组或Pandas Series)

annualize_factor: 年化因子 (None表示自动推断,252为日数据,12为月数据)

返回:

信息比率值

"""

# 确保输入为Pandas Series

portfolio_returns = pd.Series(portfolio_returns)

benchmark_returns = pd.Series(benchmark_returns)

# 计算超额收益

excess_returns = portfolio_returns - benchmark_returns

# 计算平均超额收益

mean_excess_return = excess_returns.mean()

# 计算跟踪误差 (超额收益的标准差)

tracking_error = excess_returns.std()

# 自动推断年化因子

if annualize_factor is None:

# 根据数据频率推断年化因子

if len(portfolio_returns) > 252: # 多于一年日数据

annualize_factor = 252

else:

# 计算平均时间间隔(天)

if isinstance(portfolio_returns.index, pd.DatetimeIndex):

avg_days_between = (portfolio_returns.index[-1] - portfolio_returns.index[0]).days / len(portfolio_returns)

annualize_factor = 252 if avg_days_between <= 2 else 12

else:

annualize_factor = 252 # 默认日数据

# 年化平均超额收益和跟踪误差

annualized_mean_excess = mean_excess_return * annualize_factor

annualized_tracking_error = tracking_error * np.sqrt(annualize_factor)

# 计算信息比率

if annualized_tracking_error != 0:

information_ratio = annualized_mean_excess / annualized_tracking_error

else:

information_ratio = np.nan

# 返回结果

return {

'information_ratio': information_ratio,

'annualized_mean_excess': annualized_mean_excess,

'annualized_tracking_error': annualized_tracking_error,

'excess_returns': excess_returns,

'mean_excess_return': mean_excess_return,

'tracking_error': tracking_error

}

# 示例:下载实际数据并计算信息比率

def example_with_real_data():

# 下载数据 - 以苹果股票(AAPL)和标普500指数(^GSPC)为例

start_date = '2020-01-01'

end_date = '2023-12-31'

# 下载投资组合数据 (这里以苹果股票为例)

portfolio_data = yf.download('AAPL', start=start_date, end=end_date)

portfolio_returns = portfolio_data['Adj Close'].pct_change().dropna()

# 下载基准数据 (这里以标普500指数为例)

benchmark_data = yf.download('^GSPC', start=start_date, end=end_date)

benchmark_returns = benchmark_data['Adj Close'].pct_change().dropna()

# 确保两个收益率序列的日期对齐

common_dates = portfolio_returns.index.intersection(benchmark_returns.index)

portfolio_returns = portfolio_returns.loc[common_dates]

benchmark_returns = benchmark_returns.loc[common_dates]

# 计算信息比率

result = calculate_information_ratio(portfolio_returns, benchmark_returns)

# 打印结果

print("信息比率计算结果:")

print(f"信息比率 (IR): {result['information_ratio']:.4f}")

print(f"年化平均超额收益: {result['annualized_mean_excess']:.4f}")

print(f"年化跟踪误差: {result['annualized_tracking_error']:.4f}")

print(f"平均超额收益 (每日): {result['mean_excess_return']:.6f}")

print(f"跟踪误差 (每日): {result['tracking_error']:.6f}")

# 可视化结果

plt.figure(figsize=(12, 8))

# 绘制累计收益曲线

plt.subplot(2, 2, 1)

cumulative_portfolio = (1 + portfolio_returns).cumprod()

cumulative_benchmark = (1 + benchmark_returns).cumprod()

plt.plot(cumulative_portfolio, label='Portfolio (AAPL)')

plt.plot(cumulative_benchmark, label='Benchmark (S&P 500)')

plt.title('Cumulative Returns')

plt.legend()

plt.grid(True)

# 绘制超额收益曲线

plt.subplot(2, 2, 2)

cumulative_excess = (1 + result['excess_returns']).cumprod()

plt.plot(cumulative_excess)

plt.title('Cumulative Excess Returns')

plt.grid(True)

# 绘制超额收益分布直方图

plt.subplot(2, 2, 3)

plt.hist(result['excess_returns'], bins=50, alpha=0.7, edgecolor='black')

plt.axvline(x=0, color='r', linestyle='--')

plt.axvline(x=result['mean_excess_return'], color='g', linestyle='--', label=f'Mean: {result["mean_excess_return"]:.6f}')

plt.title('Distribution of Excess Returns')

plt.legend()

plt.grid(True)

# 绘制滚动信息比率 (滚动窗口为60天)

plt.subplot(2, 2, 4)

rolling_window = 60

rolling_mean = result['excess_returns'].rolling(window=rolling_window).mean()

rolling_std = result['excess_returns'].rolling(window=rolling_window).std()

rolling_ir = rolling_mean / rolling_std * np.sqrt(252) # 年化

rolling_ir.plot()

plt.axhline(y=result['information_ratio'], color='r', linestyle='--', label=f'Overall IR: {result["information_ratio"]:.4f}')

plt.axhline(y=0, color='black', linestyle='-')

plt.title(f'Rolling Information Ratio ({rolling_window}-day window)')

plt.legend()

plt.grid(True)

plt.tight_layout()

plt.show()

# 返回统计检验结果

t_stat, p_value = stats.ttest_1samp(result['excess_returns'], 0)

print(f"\n统计显著性检验:")

print(f"t统计量: {t_stat:.4f}, p值: {p_value:.4f}")

if p_value < 0.05:

print("超额收益在95%置信水平下统计显著")

else:

print("超额收益在95%置信水平下统计不显著")

return result

# 运行示例

if __name__ == "__main__":

# 示例1: 使用模拟数据

print("示例1: 使用模拟数据")

np.random.seed(42)

n_periods = 252 * 3 # 3年的日数据

# 生成基准收益 (年化收益8%,波动15%)

benchmark_returns = np.random.normal(0.08/252, 0.15/np.sqrt(252), n_periods)

# 生成投资组合收益 (年化超额收益5%,跟踪误差7%)

alpha = 0.05/252

tracking_error = 0.07/np.sqrt(252)

portfolio_returns = benchmark_returns + np.random.normal(alpha, tracking_error, n_periods)

# 计算信息比率

result = calculate_information_ratio(portfolio_returns, benchmark_returns, annualize_factor=252)

print(f"模拟数据的信息比率: {result['information_ratio']:.4f}")

# 示例2: 使用真实市场数据 (需要安装yfinance: pip install yfinance)

print("\n示例2: 使用真实市场数据")

try:

example_with_real_data()

except ImportError:

print("请安装yfinance库以运行真实数据示例: pip install yfinance")

except Exception as e:

print(f"下载数据时出错: {e}")